>> Inscrivez-vous aux webconférences <<

Retrouvez sur cette page la liste actualisée des recommandations des experts Amarris Expertise Comptable et le récap des mesures et des aides COVID-19 pour aider les dirigeants de TPE à mieux affronter les effets de la crise sanitaire.

Mercredi 4 mai 2022

Prolongation des aides « coûts fixes consolidation » et « nouvelle entreprise consolidation »

Le dispositif de prise en charge des coûts fixes est prolongé en février 2022.

L’aide versée aux entreprises concernées vise l’aide « coûts fixes consolidation » et l’aide « nouvelle entreprise consolidation ».

- Exercer une activité principale dans les secteurs S1 ou S1 bis,

- Avoir été créée avant le 1er janvier 2019,

- Au cours de la période mensuelle éligible, avoir subi une perte de CA d’au moins 50 % et disposer d’un EBE consolidation négatif.

Les conditions d’éligibilité à l’aide « nouvelle entreprise consolidation » en février 2022 sont les suivantes :

- Exercer une activité principale dans les secteurs S1 ou S1 bis,

- Avoir été créée entre le 1er janvier 2019 et le 31 octobre 2021,

- Au cours de la période mensuelle éligible, avoir subi une perte de CA d’au moins 50 % et disposer d’un EBE coûts fixes consolidation négatif.

Les deux aides prennent la forme d’une subvention dont le montant s’élève à 70 % de l’opposé mathématique de l’excédent brut d’exploitation coûts fixes consolidation de février 2022 (ce taux est porté à 90 % pour les petites entreprises).

Mardi 3 mai 2022

Retour de l’exonération COVID 2, 2e version

Fin de semaine dernière, le réseau des URSSAF annonçait la prolongation de l’exonération et de l’aide au paiement pour février 2022.

Elle concerne à la fois les entreprises des moins de 250 salariés ainsi que les travailleurs indépendants et les mandataires sociaux assimilés salariés pour la période d’emploi de février 2022 aux conditions suivantes :

| Entreprises de moins de 250 salariés | Travailleurs indépendants et assimilés-salariés | |

| Baisse de CA : | Aide au paiement de : | |

| Au moins 30 % | 15% | 300 € |

| Au moins 65 % ou interdiction d’accueil du public | 20% | 600 € |

Ces mesures doivent toutefois faire l’objet de la publication d’un décret, d’autant plus qu’elles diffèrent légèrement de celles applicables pour décembre 2021 et janvier 2022.

Mardi 22 mars 2022

Nouveau soutien pour l’événementiel professionnel : l’aide salons et foires français

Les entreprises exposant sur les principaux salons et foires français entre mars 2022 et juin 2023 vont pouvoir profiter d’un soutien particulier. L’aide est octroyée par votre Chambre de commerce et d’industrie (CCI).

Quel montant ?

Elle consiste en une prise en charge de 50 % des coûts supportés pour la location de surfaces d’exposition et les frais d’inscription, dans la limite de 12 500 € HT par entreprise bénéficiaire et de 1 300 000 € HT par événement.

Conditions d’accès :

Pour en bénéficier, votre entreprise doit remplir cumulativement, les conditions suivantes :

- être une petite et moyenne entreprise au sens du règlement de l’Union européenne, soit toute entreprise employant moins de 250 personnes et dont le chiffre d’affaires annuel n’excède pas 50 000 000 € ou dont le total du bilan annuel n’excède pas 43 000 000 € ;

- disposer d’un établissement ou d’une succursale en France au moment du versement de l’aide ;

- être exposante d’un salon ou d’une foire figurant dans la liste des activités visées par le dispositif ;

- ne pas avoir été exposante du même salon ou de la même foire lors de sa précédente session.

Délai et formalités :

Vous avez jusqu’au 31 décembre 2022 pour en faire la demande auprès de votre CCI. Process à suivre :

- Création de votre dossier de demande d’aides foires et salons sur le site https://les-aides.fr/soutien-salons-et-foires

- Dans les deux mois suivants l’événement : finaliser le dossier de demande d’aide avec une attestation de votre expert-comptable.

Si vous pensez pouvoir profiter de ce dispositif pour participer à un événement professionnel sur 2022, n’hésitez pas anticiper les démarches administratives associées en consultant dès à présent votre comptable Amarris.

Mardi 15 mars 2022

Calendrier des aides en cours : coûts fixes nouvelles entreprises, fonds de solidarité et aide exceptionnelle

Aides coûts fixes nouvelle entreprise novembre 2021

Pour les entreprises les plus touchées par la crise sanitaire, une aide dite « coûts fixes », complémentaire à l’aide versée dans le cadre du Fonds de Solidarité, a été instaurée afin de permettre la couverture de 70 % de l’Excédent Brut d’Exploitation (EBE) quand il est négatif (90 % pour les micros et petites entreprises de moins de 50 salariés) dans la limite de 10 M€ sur la période de janvier à septembre 2021. Cette aide est aussi ouverte aux nouvelles entreprises.

Dans ce cas, celle-ci est réservées aux entreprises :

- ayant une activité principale dans les secteurs S1 ou S1 Bis,

- enregistrant une perte de plus de 50 % de leur CA au cours de novembre 2021 vs novembre 2019 avec un EBE coûts fixes consolidation négatif sur novembre 2021,

- domicilié dans un territoire soumis à l’état d’urgence sanitaire entre le 1er et le 30 novembre 2021.

Échéance : si vous pensez pouvoir bénéficier de cette aide, vous devez réaliser votre demande avant le 30 avril 2022 dans votre espace impots.gouv.fr.

Récap des conditions appliquées en infographie.

Fonds de solidarité pour janvier ou février de 2022

L’aide est prolongée sur janvier et février 2022, à des conditions bien précises.

L’aide peut prendre en charge une partie de la perte de chiffre d’affaires. Cette prise en charge est très variable d’une situation à l’autre.

Échéance : votre demande doit être envoyée au plus le 30 avril 2022.

Récap du fonctionnement et des conditions imposées en infographie.

Vous êtes concerné par ces dispositifs ? Consultez votre conseiller Amarris Expertise Comptable pour vérifier votre éligibilité et les données comptables à communiquer avec vos demandes.

Aide pour les entreprises justifiant d’une activité de reconditionnement en France de téléphones mobiles multifonction ou de tablettes informatiques

Cette aide exceptionnelle permet d’accorder un montant de 8 € par téléphone mobile multifonction et par tablette informatique mis en vente après reconditionnement pendant la période pour laquelle la demande d’aide est formulée.

Il faut pouvoir justifier d’une période d’activité allant du 1er juillet 2021 au 31 décembre 2022 et en faire la demande au plus tard le 31 mars 2023.

Pour en bénéficier, il faut remplir les conditions d’éligibilité suivantes :

- être localisé sur le territoire français,

- être à jour dans les obligations à l’égard de l’administration fiscale et des organismes de recouvrement des cotisations et des contributions de sécurité sociale,

- ne pas être en liquidation judiciaire,

- avoir réalisé des premières ventes en 2021,

- être à jour vis-à-vis des obligations relatives à l’activité,

- pour les entreprises constituées sous forme d’association : être assujetties aux impôts commerciaux ou employer au moins un salarié.

Lundi 7 mars 2022

Activité partielle : le « Zéro reste à charge » prolongé pour certains secteurs

Le « zéro reste à charge » est prolongé jusqu’au 31 mars 2022. Attention, tous les secteurs ne sont pas concernés.

Seuls sont concernés les employeurs :

- dont l’activité a été interrompue par décision administrative en raison de la crise sanitaire,

- ou situés dans une circonscription territoriale soumise à des restrictions spécifiques des conditions d’exercice de l’activité économique et de circulation des personnes prises par l’autorité administrative lorsqu’ils subissent une forte baisse de chiffre d’affaires.

Pour les entreprises qui ne rentrent pas dans une de ces deux situations, elles dépendent du régime de droit commun de l’activité partielle à compter du 1er mars.

Pour rappel :

- Avec l’indemnisation dérogatoire, le salarié perçoit une indemnité de 70 % du brut et l’employeur une allocation identique,

- Avec l’indemnisation de droit commun, le salarié est indemnisé à hauteur de 60 % du brut. Est versée à l’employeur, une allocation de 36 %.

Mardi 22 février 2022

Exonérations et aides au paiement des cotisations sociales

Les employeurs de moins de 250 salariés relevant des secteurs S1 et S1 bis (y compris les clubs sportifs professionnels) bénéficient des dispositions « Covid 2 » (exonération de cotisations sociales et aide au paiement de 20 % de la masse salariale de la période) pour les périodes d’emploi courant du 1er décembre 2021 au 31 janvier 2022 (pour les salles de danse : période du 1er au 31 janvier 2022).

Ils bénéficient de l’exonération de cotisations sociales et de l’aide au paiement pour chaque mois au titre duquel l’une des conditions suivantes est remplie :

- Mesure d’interdiction totale d’accueil du public,

- OU baisse de chiffre d’affaires :

- Si baisse d’au moins 65 % par rapport à celui du même mois de l’une des deux années précédentes, alors l’entreprise bénéficie de l’aide au paiement des charges salariales à hauteur de 20 % de la masse salariale et une exonération de cotisations patronales.

- Si baisse d’au moins 30 % mais inférieure à 65 %, les employeurs ne bénéficient que de l’aide au paiement des cotisations à hauteur de 20 % de la masse salariale.

A noter : les exonérations et l’aide au paiement ne sont applicables que sur les cotisations sociales et les rémunérations qui ne font pas l’objet, pour les mêmes périodes, d’une compensation au titre de l’aide « renfort ».

Ces exonérations et aides bénéficient à la part de la rémunération inférieure à 4,5 fois le SMIC en vigueur au titre du mois considéré.

Pour les mandataires sociaux :

Si une rémunération leur a été versé au titre du mois d’éligibilité, les mandataires sociaux (assimilés salariés) bénéficient de la réduction de cotisations de 600 € pour chaque mois au titre duquel l’une des conditions suivantes est remplie :

- Mesure d’interdiction totale d’accueil du public,

- Baisse de chiffre d’affaires d’au moins 65 % par rapport à celui du même mois de l’une des deux années précédentes.

Lorsque la baisse de chiffre d’affaires est d’au moins 30 % mais inférieure à 65 %, le montant de la réduction de cotisations est fixé à 300 euros par mois d’éligibilité.

Décret n° 2022-170 du 11 février 2022

Mardi 8 février 2022

Aides COVID coûts fixes et renfort : ce qu’il faut savoir au sujet du prolongement sur janvier 2022

Les conditions pour le mois de janvier 2022 sont les mêmes que celles imposées pour décembre 2021, sous réserve de la date de création de l’entreprise. Sont désormais éligibles les entreprises créées avant le 31 octobre 2021 (contre le 31 janvier 2021 jusqu’alors).

A noter, concernant le calcul de la perte de chiffre d’affaires : si vous avez créé votre entreprise entre le 1er mars 2020 et le 31 octobre 2021, il faut retenir votre CA mensuel moyen réalisé entre le 1er août 2021 et le 30 novembre 2021 ou, dans le cas d’une création postérieure, la date de création de l’entreprise.

Pour bénéficier de l’aide au titre du mois de janvier 2022, vous devez déposer votre demande entre le 3 février 2022 et le 31 mars 2022.

Si votre entreprise est concernée, vous pouvez en bénéficier si :

- Votre entreprise a été créée avant le 1er janvier 2019 ;

- Votre activité principale appartient au secteur S1, S1 Bis (secteurs mentionnés à l’annexe 1 ou à l’annexe 2 du décret mettant en œuvre le fonds de solidarité) ;

- Vous enregistrez une perte de plus de 50 % de CA au cours du mois éligible (décembre 2021/janvier2022) par rapport au même mois en 2019 ;

- Votre EBE « coûts fixes consolidation » est négatif au cours du mois éligible (décembre 2021/janvier2022).

A noter, cette aide « coûts fixes consolidation » est plafonnée à 12 M€ par groupe sur toute la durée de la crise. Pour le calcul de ce plafond, il faut tenir compte de l’ensemble des aides versées depuis mars 2021, notamment les aides « coûts fixes » et « coûts fixes rebond ».

Votre demande d’aide coûts fixes pour la période allant du 1er décembre 2021 et le 31 janvier 2022 doit être déposée, par voie dématérialisée, entre le 3 février 2022 et le 31 mars 2022.

=> Voir les détails des conditions d’accès à l’aide coûts fixes consolidation.

Jeudi 3 février 2022

Fonds de solidarité : jusqu’au 31 mars 2022 pour faire votre demande d’aide pour octobre et décembre 2022

Jusqu’ici le fonds de solidarité était accessible jusqu’au mois d’octobre 2021, et principalement, pour les entreprises des départements et territoires d’Outre-mer.

ATTENTION :

- Pour décembre 2021, cette aide ne peut être cumulée avec l’aide « renfort ».

- Pour les mois de novembre et décembre 2021, les demandes d’aide doivent être réalisées par voie dématérialisée au plus tard le 31 mars 2022.

Voir aussi tous les détails et conditions de l’aide ainsi que son évolution de mois en mois.

Lundi 17 janvier 2022

Cela ne vous aura pas échappé, la Covid-19 circule encore intensément en ce début d’année et entraîne des difficultés liées aux nombreux arrêts de travail. Nous espérons que vous parvenez malgré tout à maintenir au mieux vos activités. Pour faire le point, récap à date des aides en cours.

4 aides COVID en cours : attention échéance au 31/01/2022 !

1. L’aide coûts fixes rebond (décret du 3 novembre 2021) :

2. L’aide loyers (décret du 16 novembre 2021) :

3. L’aide fermeture (décret du 16 décembre 2021) :

4. L’aide renfort (décret du 4 janvier 2022) :

Jeudi 18 novembre 2021

Nouvelle aide « loyers » pour les commerçants soumis à fermeture administrative

Le décret n° 2021-1488 paru en début de semaine instaure une nouvelle indemnité pour les commerçants soumis à fermeture entre février 2021 et mai 2021 entre 6h et 18h en raison de la reprise épidémique de la Covid-19 (voir ici la liste des commerçants éligibles).

Pour les entreprises concernées, l’aide doit permettre de compenser les loyers ou redevances n’ayant pas pu être totalement couverts par le fonds de solidarité ou l’aide coûts fixes. Voir le détail des conditions à respecter pour en bénéficier.

A noter, vous avez à peine 3 mois pour en faire la demande. Celle-ci doit être déposée entre entre le 29 novembre 2021 et le 28 février 2022.

Mardi 26 octobre 2021

Nouveau versement : « prime à l’inflation »

- pour les salariés : la prime à l’inflation devrait être versée par l’employeur sur le bulletin de paie de décembre 2021

- pour les TNS : elle sera directement versée par l’URSSAF.

Les modalités de versement vont être précisées par voie législative et réglementaire. Nous vous les communiquerons sur cette page dès parution. Pour en savoir plus : l’annonce gouvernementale sur la prime à l’inflation.

Jeudi 16 septembre 2021

L’aide « Nouvelle entreprise », un complément au fonds de solidarité pour les jeunes entreprises

Si vous avez créez entre le 1er janvier 2019 et le 31 janvier 2021 et ne pouvez bénéficier de l’aide « coûts fixes » dont nous vous parlions en juillet dernier, vous allez peut-être pouvoir profiter d’un nouveau complément au fonds de solidarité instituée par le décret n°2021-943 du 16/07/2021.

Celui-ci prend la forme d’une subvention dont le montant pour les entreprises de moins de 50 salariés (CA annuel ou total de bilan < 10 M€) s’élève à :

- 90 % de l’opposé mathématique de l’excédent brut d’exploitation coûts fixes constaté au cours de la période d’éligibilité.

Très logiquement au vu d’un tel dispositif, le recours à l’aide suppose le concours d’un expert-comptable, un commissaire aux comptes ou d’un tiers de confiance en capacité d’analyser le grand livre de l’entreprise ou la balance générale. Si vous pensez être éligible, consultez votre conseiller Amarris Expertise Comptable qui vous expliquera le détail de ce financement assez spécifique.

Attention, les conditions d’accès sont assez limitatives, l’aide suit les mêmes conditions que l’aide « coûts fixes » et suppose d’avoir enregistré a minima sur le 1er semestre 2021 :

- une perte de chiffre d’affaires d’au moins 50 %,

- un excédent brut d’exploitation (EBE) « coûts fixes » négatif.

Voir sur le site des impôts le détail des conditions d’éligibilité de l’aide « nouvelle entreprise ».

Mardi 10 août 2021

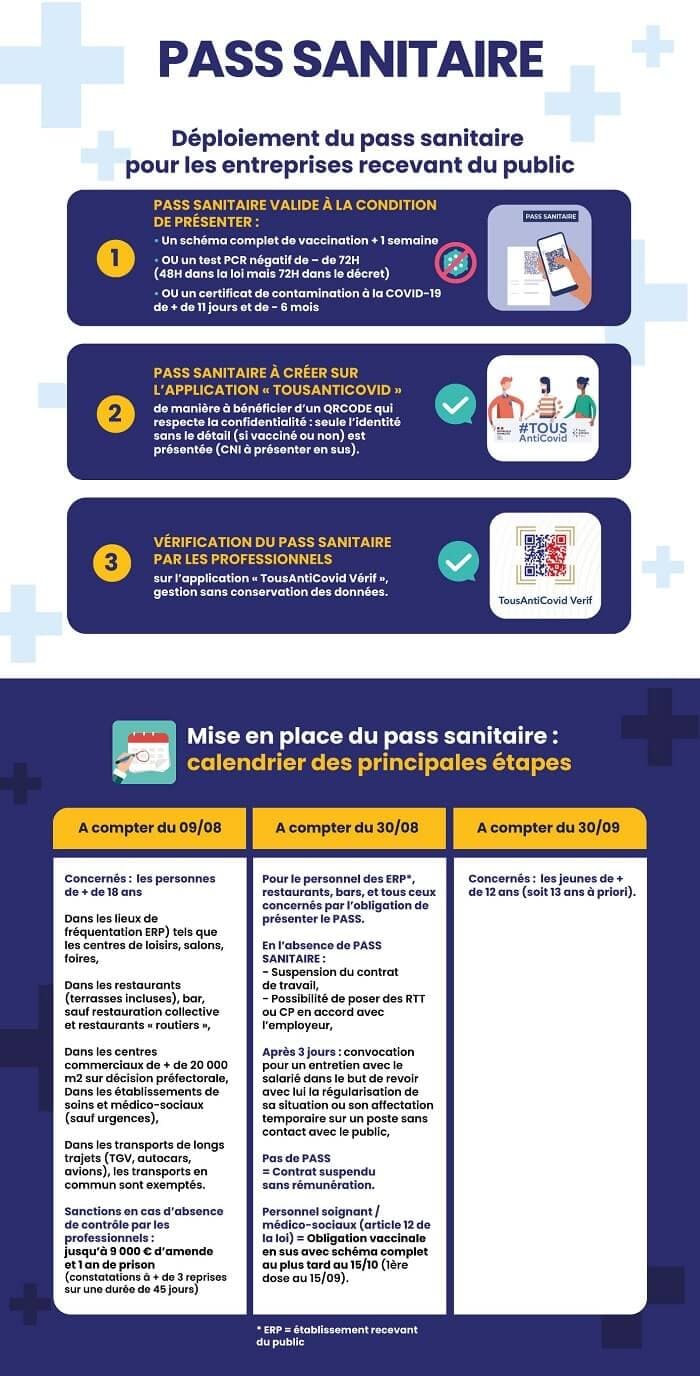

Prolongation du cadre de « la sortie de l’état d’urgence » et élargissement du pass sanitaire

Les dispositions ci-dessous seront applicables jusqu’au 15/11/2021 (sauf si prolongation de la loi).

Pour info :

- Liste des lieux concernés par cette obligation.

- Site du gouvernement pour récupérer le kit de déploiement.

- Dossier de presse pass sanitaire.

-

Centres commerciaux concernés dans l’agglomération de Nantes : Paridis, Beaulieu, Atlantis, Océane et Pôle Sud (pour chaque autre centre commercial : à vérifier auprès de la préfecture ou directement en contactant le centre commercial).

Sources :

Loi relative à la gestion de la crise sanitaire (dont le pass sanitaire) N°2021-1040 du 5 août 2021 publiée le 06/08/21

Décret d’application n°2021-1058 et n°2021-1060 du 7 août 2021 : systèmes d’information et protection des données, traitement automatisé des données à caractère personnel

Décret d’application n°2021-1059 du 7 août 2021 : mesures générales nécessaires à la gestion de la sortie de crise sanitaire

Mercredi 21 juillet 2021

Pass sanitaire, la phase 1 confirmée par décret

Ce décret vient ainsi confirmer la liste des établissement recevant du public (ERP) qui ne sont désormais accessibles que sous présentation du PASS SANITAIRE.

Le pass devient donc obligatoire pour la fréquentation des lieux de loisirs et de culture qui accueillent au moins 50 personnes. Ce sont typiquement les salles de sport, les musées, cinémas, piscines, parcs et lieux d’accueil touristique…

L’extension du pass obligatoire aux restaurants, centres commerciaux et moyens de transports publics (trains, cars, avions…) est encore débattue à l’Assemblée nationale (mise en application prévue courant août).

- Voir la liste des ERP concernée directement dans le décret Décret n° 2021-955 du 19 juillet 2021 modifiant le décret n° 2021-699 du 1er juin 2021.

- Vous trouverez ici des précisions pour comprendre les catégories et types d’ERP.

Le Conseil d’État a également validé en 1re lecture le projet de loi reprenant les annonces du Président de la République. Il a toutefois émis des réserves (avis n°403-629 sur le projet de loi relatif à la gestion de la crise sanitaire) :

- Sur l’extension du Pass sanitaire : des adaptations sont préconisées (lieu et possibilité d’assurer les gestes barrières, motifs impérieux…).

- Sur le contrôle de l’obligation vaccinale par les employeurs : même si les circonstances sanitaires le justifient, le mode de contrôle doit être clarifié (peut être avec l’intervention des médecins du travail ?).

- Sur les sanctions encourues par les ERP qui ne contrôleraient pas la détention du Pass sanitaire : le montant de 45 K€ d’amende est disproportionné.

- Sur le nouveau motif de licenciement pour « non-vaccination » : implique de compléter le cadre précis de ce nouveau motif.

Voir pour approfondir, l’avis du conseil d’État sur le projet de loi relatif au Pass sanitaire.

D’ici l’adoption définitive du projet de loi, des mesures de mise en applications et des adaptations aux situations particulières vont être apportées. Nous vous les communiquerons à parution.

Mardi 20 juillet 2021

Avant de vous souhaiter un break bien mérité au soleil, à la mer ou plus loin, quelques petites précisions utiles sur les dispositifs d’aide en cours :

Fonds de solidarité pour juin : le formulaire de demande est en ligne

Vous avez jusqu’au 31 août pour en faire la demande.

Aide à la reprise d’un fonds de commerce : élargissement des bénéficiaires

Jusqu’à présent, l’aide était octroyée aux entreprises ayant acquis un fonds de commerce au cours de l’année 2020. Dorénavant vous pouvez également en bénéficier si vous repris un fonds de commerce en location-gérance, toujours sur l’année 2020.

Autre précision importante, le dispositif est octroyé si votre CA est nul sur la période. Toutefois cela ne comprend pas toutes les ventes réalisées à distance, avec retrait en magasin ou livraison ou encore les ventes à emporter.

L’aide « coûts fixes » élargie aux entreprises créées entre 1er janvier 2019 et le 31 janvier 2021

Exclus du bénéfice de l’aide « coûts fixes » en raison de leur date de création, les entreprises répondant aux critères de l’aide (faisant l’objet d’une interdiction d’accueil du public ou appartenant aux secteurs du « plan tourisme ») vont pouvoir bénéficier d’un soutien dédié d’un montant de 80 % des pertes de chiffre d’affaires réalisées entre le 1er janvier et le 30 juin 2021.

Jeudi 8 juillet 2021

Pour rappel en ce début d’été plusieurs dispositifs de soutien sont maintenus :

- Exonération de charges patronales et aide au paiement* pour les entreprises considérées comme fermées ou restant soumis à une jauge inférieure à 50 % de l’effectif autorisé (juin 2021), en juillet, l’ensemble des boîtes de nuit sont concernées).

- Fonds de solidarité : l’aide est maintenue mais se réduit progressivement, à mesure de la levée des mesures sanitaires. Voir les conditions appliquées en juin et juillet que nous vous annoncions la semaine passée.

- Activité partielle : la version de droit commun va progressivement se limiter à compter du mois de juin. En conséquence, le régime d’activité partielle de longue durée (APLD) peut se révéler plus intéressant si la situation de votre entreprise vous permet d’y prétendre.

* Aide au paiement de 20 % de la masse salariale du montant des rémunérations brutes versées aux salariés au cours du mois précédent.

Vendredi 2 juillet 2021

Evolution des conditions de versement du fonds de solidarité pour les mois de juin et juillet 2021

Voir le récap dans notre article dédié qui liste toutes les règles appliquées, mois par mois, par secteurs et montant de perte de CA.

Mercredi 9 juin 2021

Nouveau protocole sanitaire à compter d’aujourd’hui 9 juin : télétravail, convivialité, réunions…

En prévision de la 3e étape de réouverture liée à l’amélioration de la situation sanitaire, fixée au 9 juin, le protocole sanitaire national conçu pour assurer la santé et la sécurité des salariés en entreprise face à l’épidémie de Covid-19 a été actualisé le 2 juin 2021.

A retenir, les principaux changements concernent :

- Le télétravail : pour les activités qui le permettent, les employeurs fixent un nombre de jours minimal de télétravail par semaine. Le protocole souligne qu’il appartient également à l’employeur de veiller :

- au maintien des liens sein du collectif de travail,

- aux risques liés à l’isolement des salariés en télétravail.

- Les réunions en présentiel : si le format audio ou visio reste privilégié, les réunions en présentiel sont dorénavant possible dans le respect des gestes barrière (port du masque, mesures d’aération /ventilation et distanciation).

- La possibilité d’organiser des moments de convivialité sur le lieu de travail : dorénavant vos salariés peuvent se réunir en présentiel, également dans le stricte respect des gestes barrière bien entendu. Si possible, il est recommandé de privilégier des rencontres au sein d’espaces extérieurs et dans la limite de 25 personnes.

Pour approfondir, l’intégralité du protocole sanitaire applicable à compter du 9 juin 2021.

Vendredi 4 juin 2021

Reconduction de la prime exceptionnelle exonérée « Macron » ou Pepa, parution du décret

- Versement facultatif mais collectif

- Période de versement : 1er juin 2021 au 31 mars 2022

- Montant plafond : 1000 € par salarié ou 2000 € en présence d’un accord d’intéressement à effet avant le 31 mars 2022 /accord de branche sur les travailleurs de « 2nde » ligne

- Mise en place par Décision Unilatérale de l’Employeur (n’hésitez pas à consulter votre conseiller Paie/RH si besoin !)

- Attention, il n’est pas possible de remplacer une prime habituellement versée par cette prime exceptionnelle (ce point sera vérifié en cas de contrôle)

- Bénéficiaires : salariés avec une rémunération < à 3*SMIC annuel sur les 12 derniers mois précédents le versement de la prime

Jeudi 27 mai 2021

Récap à date des derniers dispositifs actualisés en faveur de vos entreprises :

1. Les conditions de versement du fonds de solidarité restent identiques pour le mois de mai

Voir le récap dans notre article dédié qui liste toutes les règles appliquées, mois par mois, par secteurs et montant de perte de CA.

2. Nouveau : une aide spécifique en cas de reprise d’un fonds de commerce

Si votre entreprise (créée au plus tard le 31 décembre 2020) a acquis au moins un fonds de commerce au cours de l’année 2020, vous allez pouvoir bénéficier d’une aide au titre de vos charges fixes, soit une compensation à hauteur de 90 % de vos charges fixes (70 % dans les grandes entreprises), dans la limite de 1,8 M€ par groupe.

Conditions imposées :

- vous êtes toujours propriétaire du fonds de commerce lors du dépôt de la demande d’aide,

- le fonds de commerce a fait l’objet a fait l’objet d’une interdiction d’accueil du public sans interruption : entre novembre 2020 ou la date d’acquisition du fonds et le mois de mai 2021.

La demande peut être déposer du 15 juillet au 1er septembre 2021 dans votre espace professionnel sur www.impots.gouv.fr.

Mardi 18 mai 2021

Une aide dédiée aux commerçants pour compenser les stocks d’invendus

Annoncée début mai par le ministre de l’économie Bruno Le Maire, l’aide Covid « stocks » a été définie avec la parution d’un décret de mise en application (n° 2021-594 du 14 mai 2021). L’aide concerne les entreprises qui rencontrent des difficultés d’écoulement de leurs stocks saisonniers en raison des périodes de confinement et de fermeture des commerces non essentiels.

Montant de l’aide Covid stocks :

Elle est à égale à 80 % du montant reçu par les entreprises au titre du fonds de solidarité pour le mois de novembre 2020. Le montant moyen de l’aide étant de 7 600 €, cette aide forfaitaire « stocks » s’élèvera donc à 6 000 € en moyenne par commerce.

Les conditions d’éligibilité :

Sont concernées les entreprises appartenant aux 4 commerces de détail suivants, soient les magasins spécialisés pour la vente :

- d’articles de sport,

- d’habillement,

- de chaussures,

- de maroquinerie et d’articles de voyage.

L’aide concerne également les entreprises vendant ces mêmes produits sur éventaires et marchés.

Pour en bénéficier, votre entreprise doit avoir, en novembre 2020 :

- été fermée par interdiction d’accueil du public,

- bénéficié du fonds de solidarité.

L’aide Covid stocks sera versée automatiquement le 25 mai 2021 par la DGFIP si votre entreprise remplit ces deux conditions cumulatives.

A noter, ne sont pas éligibles à l’aide stocks :

- Les entreprises ayant été contrainte à fermeture par arrêté préfectoral pour non-respect des obligations sanitaires ne sont pas éligibles.

- Les entreprises réalisant plus de 1 million d’euros de chiffre d’affaires par mois, ne sont pas non plus concernées, leur problématique de stocks sera traitée dans le cadre du dispositif de la prise en charge des coûts fixes.

Mardi 4 mai 2021

Le point des dernières dispositifs de soutiens en faveur des entreprises – MAI 2021

A suivre un récap des dernières décisions qui vous concernent directement.

1. Prélèvements URSSAF travailleurs indépendants S1 & S1bis suspendus pour le mois de mai

Les mesures exceptionnelles déclenchées par l’Urssaf pour accompagner la trésorerie des travailleurs indépendants sont reconduites en mai selon les mêmes modalités que depuis janvier. Les prélèvements de mai sont suspendus pour les travailleurs indépendants relevant des secteurs S1 et S1 bis. Il n’ y a aucune démarche à faire et pas de pénalités ni majorations de retard.

Des propositions d’échéancier seront faites ultérieurement par l’Urssaf. Pour les clients qui souhaitent régler leur échéance, vous devez vous connecter sur votre espace en ligne ou envoyer un chèque.

Voir les listes S1 et S1bis à jour (ce sont les mêmes listes que pour le fonds de solidarité).

2. Report possible de certaines déclarations jusqu’au 30 juin

- les liasses fiscales,

- les soldes d’IS et leur paiement,

- les CVAE débitrices (mais pas pour les CVAE créditrices),

- l’IRPP ( impôt sur le revenu des personnes physiques) : la même tolérance s’appliquera aux déclarations de revenus effectuées par les professionnels pour le compte de leurs clients et contenant des revenus professionnels non-salariés de type BIC, BNC, ou BA, y compris les revenus des gérants et associés relevant de l’article 62 du CGI, et/ou comprenant des situations déclaratives complexes (déclaration de revenus fonciers, de SCI ou d’IFI).

Concernant la CA12, la tolérance s’appliquera jusqu’au 30 juin, en deux temps. Tout d’abord une tolérance sans aucune justification jusqu’au 31 mai 2021, puis une tolérance au cas par cas, étudiée par l’administration fiscale sur justification du 1er au 30 juin 2021.

3. Prime exceptionnelle « PEPA » ou prime Macron exonérée prolongée jusqu’en 2022 : de nouvelles modalités

- Exonération dans la limite de 1000 € par salarié

- Possibilité d’être exonéré jusqu’à 2000 € par salarié sous conditions :

- Accord d’intéressement en vigueur

- Accord d’entreprise ou de branche avec des engagements (formation, hausse des salaires…) des travailleurs de 2nde ligne (caissiers, éboueurs, agents d’entretiens, aide à domicile…)

- Sont concernés les salariés titulaires d’un contrat de travail (exclusion des mandataires sociaux) et dont la rémunération est limitée à 3xSMIC

- Critères : caractère collectif et répartition objective (prorata présence 12 derniers mois) maintenus

- Possibilité de la verser jusqu’à « début 2022 »

- Possibilité de la mettre en œuvre rétroactivement dès le dépôt du projet de loi

4. Fonds de solidarité, le formulaire de mars toujours disponible

Pour rappel, vous avez jusqu’au 31 mai 2021 pour déposer votre demande d’aide au titre du fonds de solidarité. Retrouvez si besoin dans notre article dédié la liste des entreprises éligibles et des conditions pour profiter de l’aide.

Mardi 13 avril 2021

Prolongation de l’exonération de cotisations sociales jusqu’au 28 février 2021

Cette exonération de cotisations sociales s’appliquait jusqu’au 31 décembre 2020 mais a été prolongée jusqu’au 28 février 2021.

Les entreprises contraintes à l’interdiction d’accueil du public (peu importe le secteur dont elles dépendent) sont éligibles jusqu’au dernier jour du mois précédant celui de l’autorisation d’accueil du public.

Des plafonds d’aides sont relevés (selon le communiqué de la Commission européenne du 28 janvier 2021).

Le montant cumulé perçu par l’employeur au titre des dispositions de l’article 65 de la loi du 30 juillet 2020 de finances rectificative pour 2020 et de l’article 9 de la loi du 14 décembre 2020 ne peut excéder 1 800 000 €, à part pour deux secteurs :

- plafond à 270 000 € pour les employeurs dont l’activité principale relève du secteur de la pêche et de l’aquaculture,

- plafond à 225 000 € pour ceux dont l’activité principale relève du secteur de la production agricole primaire.

Lundi 12 avril 2021

Des ajustements pour le fonds de solidarité du mois de mars

L’aide au titre du mois de mars peut être demandée jusqu’au 31 mai 2021.

La date de début d’activité que doivent désormais respecter les entreprises pour être éligibles au fonds de solidarité passe du 31 octobre au 31 décembre 2020.

Pour les entreprises interdites d’accueil du public durant une partie du mois de mars, l’aide perçue est plafonnée :

- à 1 500 € en cas de perte de chiffre d’affaires entre 20% et 50 %,

- à 10 000 € ou à 20 % du chiffre d’affaires de référence en cas de perte de chiffre d’affaires supérieure à 50 %.

Les modalités d’application du fonds de solidarité ont aussi été modifiées pour les entreprises du commerce de détail dont un des magasins se situe dans un centre commercial. L’application de l’aide vaut désormais pour les surfaces de vente d’au moins 10 000 m² (et non plus 20 000 m²).

Selon le choix réalisé par les entreprises pour le fonds de solidarité au titre du mois de février 2021, le CA de référence est désormais gelé :

- soit c’est le chiffre d’affaires du mois de mars 2019,

- soit le chiffre d’affaires mensuel moyen de l’année 2019.

Une exception est faite pour les modalités d’attribution de l’aide pour les entreprises domiciliées à Mayotte :

- elles doivent avoir moins de 250 salariés,

- l’aide est plafonnée à 3 000 € (au lieu de 1 500 € en métropole).

Les activités listées aux lignes 121 à 128 de l’annexe 2 sont complétées pour permettre aux entreprises réalisant au moins 50 % de leur chiffre d’affaires avec des entreprises du secteur des domaines skiables de bénéficier du dispositif de fonds de solidarité.

Jeudi 1 avril 2021

Discours présidentiel du 31 mars : les mesures imposées

Le message était clair, il faut à nouveau tous nouas adapter pour lutter contre la pandémie. Récap à date des ajustements des dispositifs en cours :

- « Confinement » ou « mesures renforcées » à compter du dimanche 4 avril minuit : retrouvez les attestations de sorties après 19h ou à plus de 10 km du domicile.

- Fermeture des crèches /écoles (maternelle, primaire, collège et lycée) /centres de loisirs durant la période du 06/04 au 23/04 : lorsque le poste de travail n’est pas « télétravaillable » et uniquement sous cette condition, les employeurs peuvent placer leurs salariés en activité partielle. A ce propos d’autres précisions pourront être diffusées ultérieurement.

- Commerces « non essentiels » fermés dès samedi soir sur tout le territoire national : voir la liste des commerce autorisés.

- Prolongation des dispositifs renforcés d’aides aux entreprises : les décrets d’application n’étant pas encore publiés, nous reviendrons rapidement sur ce fil pour vous apporter des précisions.

- Mise à jour du protocole sanitaire en entreprise (préconisations du gouvernement).

Nous reviendrons bien sûr sur ce fil pour vous communiquer les précisions qui ne manqueront pas d’être apportées dans les jours à venir.

Nos conseillers et plus largement toutes nos équipes sont avec vous. Prenez soin de vous !

Lundi 29 mars 2021

Aide complémentaire au fonds de solidarité pour compenser les coûts fixes (pour la période janvier et février 2021)

Qui est concerné par cette aide ?

- Les entreprises ayant bénéficié du fonds de solidarité en janvier et/ou en février 2021

- Les entreprises ayant subi une perte d’au moins 50 % de CA sur la période cumulée de janvier et février 2021 (par rapport à la même période 2019)

- Les entreprises créées avant le 1er janvier 2019 (2 ans avant la période d’éligibilité)

- Les entreprises ayant un EBE négatif sur la période cumulée janvier/février 2021.

Quel est le montant de cette aide ?

L’aide est versée sous forme de subvention et elle n’est versée que pour les entreprises dont l’EBE est négatif. Son montant sera de :

- 70 % de l’opposé mathématique de l’EBE constaté au cours de la période janvier/février 2021,

- 90 % de l’opposé mathématique de l’EBE constaté par les petites entreprises au cours de la période janvier-février 2021.

Quelles sont les conditions d’octroi de l’aide ?

Les entreprises doivent justifier pour janvier ou février 2021 d’un CA mensuel de référence :

- Supérieur à un 1M €

- Ou d’un CA annuel 2019 > 12M €

- Ou elles font partie d’un groupe dont le CA annuel 2019 > 12M €

Les entreprises qui respectent les conditions de CA doivent aussi :

- Être interdites d’accueil du public de manière ininterrompue au cours d’au moins un mois calendaire sur la période janvier/février,

- Ou exercer leur activité principale dans le commerce de détail et au moins un de leurs magasins de vente situé dans un centre commercial comportant un ou plusieurs bâtiments dont la surface commerciale utile est ≥ à 20 000 M2, a fait l’objet d’une interdiction d’accueil du public sans interruption pendant au moins un mois calendaire sur la période de janvier/février,

- Ou exercer leur activité principale dans un secteur mentionné à l’annexe 1 ou à l’annexe 2 du décret du 30 mars,

- Ou exercer leur activité principale dans le commerce de détail, à l’exception des automobiles et des motocycles, ou la location de biens immobiliers résidentiels, et sont domiciliées dans une commune, mentionnée à l’annexe 3 du décret sur le FSE,

- Ou exercer une activité mentionnée à l’annexe 1 du décret n°2021-310 du décret du 24 mars 2021, soit :

– la restauration traditionnelle dans le cas des entreprises domiciliées dans une commune mentionnée à l’annexe 3 du décret n° 2020-371 du 30 mars 2020,

– les hôtels et hébergements similaires dans le cas des entreprises domiciliées dans une commune mentionnée à l’annexe 3 du décret n° 2020-371 du 30 mars 2020,

– les hébergements touristiques et autres hébergements de courte durée dans le cas des entreprises domiciliées dans une commune mentionnée à l’annexe 3 du décret n° 2020-371 du 30 mars 2020,

– la gestion d’installations sportives couvertes et activité des centres de culture physique,

– les autres activités récréatives et de loisirs en salles couvertes,

– la gestion des jardins botaniques et zoologiques,

– les établissements de thermalisme,

– les activités des parcs d’attractions et parcs à thèmes.

Demande à effectuer sur votre espace professionnel du site impots.gouv.fr dans un délai de 15 jours à compter du versement du fonds de solidarité.

Vous n’étiez pas éligible au fonds de solidarité en février 2021 mais vous en avez bénéficié en janvier 2021 ? Dans ce cas, vous avez jusqu’au 25 avril 2021 pour déposer votre demande.

Vendredi 26 mars 2021

Prime de 1 000 € voire 2 000 € exonérée de cotisations sociales et d’impôt sur le revenu en 2021, les décrets d’application encore en attente

Le 16 mars dernier, le Premier Ministre a annoncé aux employeurs la possibilité de verser une prime complètement défiscalisée. C’est le retour de la prime exceptionnelle de pouvoir d’achat (Pepa) ou « prime Macron ».

Pour rappel le montant de la prime peut être modulé selon les bénéficiaires en fonction des conditions de travail liées à l’épidémie de Covid-19.

En 2021, la prime pourra être versée à tous les salariés pour un montant maximum de 1 000 € et augmentée jusqu’à 2 000 € dans les entreprises et branche qui auront :

- soit conclu un accord d’intéressement,

- soit ouvert une négociation sur la valorisation des métiers dits de « 2ème ligne ».

???? Attention, les décrets de mise en application ne sont pas encore parus. Il n’est donc pas encore possible de verser cette prime à vos salariés.

Les critères d’attribution définitifs ne sont en effet pas encore connus. Le Premier Ministre a indiqué à ce sujet que le « niveau de ciblage » de la prime devra être négocié avec les partenaires sociaux dans le but de viser prioritairement les bas salaires.

Affaire à suivre donc !

Clients Amarris Contact, nous actualiserons cette page dès parution des décrets attendus. Il sera alors temps de vous mettre en relation avec votre conseiller(ère) Paie RH pour acter le versement de la prime.

Lundi 22 mars 2021

Suite aux dernières annonces gouvernementales, retrouvez dans cette mise à jour de notre fil les attestations nécessaires à tous vos déplacements et quelques précisions utiles au sujet des commerces essentiels.

Les attestations en vigueur depuis le 20/03/2021

- Attestation de déplacement pendant le couvre-feu (entre 19h et 6h)

- Attestation de déplacement dérogatoire dans les départements soumis à des mesures renforcées (entre 6h et 19h)

- Justificatif de déplacement professionnel (en application de l’article 4 du décret n°2020-1310 du 19/10/2020)

Quels sont les commerces essentiels autorisés à ouverture ?

Parmi la liste des commerces jusqu’à présent autorisés, ont été ajoutés dans le Décret n° 2021-296 du 19 mars 2021 modifiant le décret n° 2020-1310 du 29 octobre 2020 :

- les librairies,

- les coiffeurs.

Voir la liste liste complète des commerces pouvant rester ouverts depuis de 20 mars.

Protocole sanitaire renforcé pour les commerces, les détails à retenir :

- les établissements dont la surface de vente est inférieure à 8 m² ne peuvent accueillir qu’un client à la fois ;

- les établissements dont la surface de vente est comprise entre 8 m² et 400 m² ne peuvent accueillir un nombre de clients supérieur à celui permettant de réserver à chacun une surface de 8 m² ;

- les autres établissements ne peuvent accueillir un nombre de clients supérieur à celui permettant de réserver à chacun une surface de 10 m² ;

- la capacité maximale d’accueil de l’établissement est affichée et visible depuis l’extérieur de celui-ci.

Pour aller plus approfondir, retrouvez le protocole sanitaire renforcé pour les commerces actualisé.

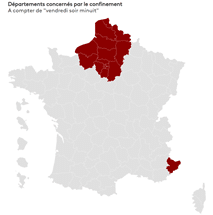

Vendredi 19 mars 2021

Annonces gouvernementales, faisons le point !

Le 1er ministre s’est exprimé jeudi 18 mars pour faire le point sur la situation sanitaire et les mesures à venir :

16 départements confinés pendant 4 semaines à compter de vendredi soir minuit :

- Sorties autorisées pour se promener, faire du sport sans limitation de durée en journée avec une attestation et dans la limite de 10Km autour du domicile ;

- Ecoles et collèges ouverts, Lycées en « demi-jauge » ;

- Commerces et rayons de grandes surfaces « non essentiels » doivent fermer avec néanmoins quelques exceptions ;

- Déplacements inter-régionaux interdits sauf motifs impérieux ou professionnels.

Couvre-feu reculé à 19 heures à compter de samedi 20 mars. Les attestations vont être mises à jour.

Télétravail : 4 jours par semaine pour tous les postes le permettant.

Ces annonces devront être confirmées par décrets dans les prochaines heures, permettant notamment de connaitre les modalités exactes de fermeture et la liste des commerces concernés. Nous reviendrons sur le sujet à ce moment-là.

Le point sur les mesures d’aides :

Fonds de solidarité

- Le formulaire pour le mois de février est en ligne depuis le 15/03

- Voir notre actu détaillée : https://www.expert-comptable-tpe.fr/articles/coronavirus-beneficier-aide-1500-euros-pour-les-independants/

Prise en charge des coûts fixes (secteurs S1, S1 bis et commerces fermés dabs les grandes surfaces de + de 20000m2)

- Une aide exceptionnelle à venir à partir du 31 mars basée sur les pertes brutes d’exploitation (EBE). Ce dispositif vise à couvrir entre 70 % et 90 % des pertes d’exploitation dans la limite de 10M€. Lien : https://www.economie.gouv.fr/covid19-soutien-entreprises/prise-en-charge-couts-fixes

Mesures fiscales pour les entreprises impactées

- Annonces de Bruno Lemaire, ministre de l’économie et des finances : https://www.economie.gouv.fr/covid19-soutien-entreprises/nouvelles-mesures-fiscales

Mesures sociales pour les entreprises qui emploient des salariés :

Chômage partiel / activité partielle : extension du dispositif exceptionnel pour les secteurs les plus touchés (Secteurs S1 et S1bis, entreprises faisant l’objet de mesures de fermeture affectant l’activité) :

- Maintien des indemnités à verser aux salariés à hauteur de 70 % du salaire brut à minima,

- Remboursement de l’état sous conditions de 70 % du salaire brut ou 60 % selon les cas

- Mise en œuvre de l’activité partielle de longue durée (APLD) pour continuer à bénéficier lors de la reprise dans les mois à venir du régime de faveur mis en place durant la crise sanitaire,

- Périodes permettant le bénéfice de cette prise en charge spécifique en cours de mise à jour réglementaire (évolution de la situation sanitaire et des mesures restrictives).

Exonérations de charges et aide au paiement :

- Il est prévu un maintien des exonérations pour les secteurs les plus touchés (Secteurs S1 et S1bis, entreprises faisant l’objet de mesures de fermeture affectant l’activité)

- Pour les autres entreprises impactées mais ne relevant pas de ces secteurs, ni n’ayant fait l’objet de fermetures, un dispositif de remise de dettes sous conditions est possible : https://www.mesures-covid19.urssaf.fr/remise-de-dettes-le-formulaire-de-demande-est-en-ligne/

Mesures sociales pour les dirigeants :

Assimilés salariés (Présidents de SAS) & Travailleurs Non Salariés (TNS, par exemple les gérants majoritaires) :

- Secteurs S1, S1bis et entreprises subissant une fermeture : Aide au paiement forfaitaire de 600 € par mois

- Autres secteurs : reports possibles de cotisations sociales en cas de difficultés économiques

- Résumé des aides exceptionnelles mise en place sous conditions.

Mercredi 17 mars 2021

Fonds de solidarité au titre de février 2021 : formulaire de demande d’aide disponible

Pour rappel, la demande d’aide s’effectue directement depuis votre espace sur impots.gouv.fr.

Retrouvez dans notre article dédié toutes les conditions appliquées et aides proposées selon la situation de votre entreprise, détaillées mois par mois.

Mardi 9 mars 2021

Dans son communiqué du 2 mars, le Gouvernement annonce la poursuite de dispositifs de soutien sur le plan fiscal.

Acomptes d’IS : modulation possible en fonction de la baisse de résultats

Si vous enregistrez une baisse de résultat dû aux conséquences de la crise sanitaire, vous avez la possibilité de moduler à la baisse vos acompte d’IS calculés sur votre résultat 2020 :

- Acompte dû au 15 mars 2021 : celui-ci pourra correspondre à 25 % du montant de l’IS prévisionnel de l’exercice clos le 31 décembre 2020, avec une marge d’erreur de 10 %.

- Acompte dû au 15 juin 2021 : celui-ci devra être calculé pour que la somme des deux premiers acomptes soit égale à 50 % au moins de l’IS de l’exercice clos le 31 décembre 2020

Cette modulation s’applique également sur les acomptes de contribution sociale sur l’IS. Vous pouvez modulez vos acomptes sans formalisme particulier. Toutefois, les services de Bercy rappellent qu’il s’agit bien d’une faculté optionnelle. Toutes les entreprises qui ne souhaitent pas en bénéficier doivent donc suivre le formalisme habituel.

Crédits d’impôts restituables : le solde disponible peut être remboursé dès à présent

Également pour les entreprises à l’IS, si votre entreprise peut bénéficier de certains crédits d’impôts restituables, comme en 2020, il vous est possible d’anticiper le versement du restant de créance disponible, sans attendre le dépôt de votre déclaration de résultat.

Consultez la liste des crédits d’impôts concernés dans la FAQ de la DGFIP.

Pas de modification des taux d’allocation d’activité partielle en mars

Jusqu’au 31 mars 2021, il n’y aura pas de changements appliqués aux taux d’indemnisation de l’activité partielle.

Indemnisation de l’employeur

- 60 % pour les secteurs de droit commun (à compter du 1er avril 2021, un taux de 36 % sera applicable)

- 70 % pour les secteurs protégés, et également pour les secteurs qui en dépendent (à compter du 1er avril 2021, un taux de 60 % sera applicable)

- 70 % pour les entreprises dont l’activité est interrompue, partiellement ou totalement, en application d’une obligation légale ou réglementaire ou d’une décision administrative (le taux sera maintenu jusqu’au 30 juin 2021)

- 70 % pour certaines entreprises visées à l’annexe 2 du décret n°2021-221 (secteurs qui dépendent des secteurs protégés) dont la baisse de chiffre d’affaires est attestée par un expert-comptable (Décret n°2021-221 du 26 février 2021 modifiant le décret no 2020-1316 du 30 octobre 2020 relatif à l’activité partielle et au dispositif d’activité partielle spécifique en cas de réduction d’activité durable).

Durées d’indemnisation

Pour les demandes mise en activité partielle effectuées depuis de le 1er juillet 2021, l’autorisation d’activité partielle peut être accordée pour une durée maximum de 3 mois (renouvelable dans la limite de 6 mois), consécutifs ou non, sur une période de référence de 12 mois consécutifs.

Dans son communiqué du 2 mars, le Gouvernement annonce la poursuite de dispositifs de soutien sur le plan fiscal.

Lundi 22 février 2021

Fonds de solidarité pour janvier 2021 : le formulaire disponible à partir de mercredi

Nous vous en parlions mardi dernier, le fonds de solidarité est prolongé encore jusqu’à juin. Pour ce qui est de l’aide versée au titre des pertes de janvier, le formulaire de demande sera disponible ce mercredi 24 février, depuis votre espace personnel sur le site des impôts.

Précisons à ce sujet que les loueurs en meublés peuvent également sous réserve de respecter les conditions de perte de CA peuvent bénéficier du fonds de solidarité au titre des vacances locatives entraînées par les contraintes sanitaires. Voir à ce sujet l’article de notre filiale Immo : loueurs en meublé et fonds de solidarité.

Mardi 16 février 2021

Le fonds de solidarité prolongé jusqu’au 30 juin 2021 et des bénéficiaires supplémentaires ajoutés depuis le début d’année

Les récents décrets relatifs fonds de solidarité introduisent plusieurs changements dans le soutien financier proposé aux entreprises touchées par la crise sanitaire :

1. De nouveaux bénéficiaires introduits par le décret n° 2021-129 du 8 février 2020 : les entreprises ayant une activité directement reliée à l’activité touristique hivernale (réparateurs de chaussures, fabricants de ski, correspondants locaux de presse, radio et télé-diffusion à audience locale) vont pouvoir déposer une demande d’aide ou de versement complémentaire au titre du mois de novembre. Les demandes pourront être déposées jusqu’au 28 février au lieu du 31 janvier 2021.

2. Les entreprises appartenant aux communes directement implantées en zone touristiques « ski » vont également être soutenues : le régime « Station de ski » concerne les entreprises, sans condition de nombre de salariés, domiciliées dans une commune mentionnée à l’annexe 3 du décret du 30 décembre n° 2020-1770 et dont le secteur d’activité relève du commerce de détail (exception des automobiles et des motocycles). Dans ce cas deux dispositifs s’appliquent :

- si pertes supérieures à 70 % : d’une aide compensant leur perte de chiffre d’affaires plafonnée à 10 000 € ou égale à 20% du chiffre d’affaires de référence dans la limite de 200 000 € ;

- si pertes comprises entre 50 % et 70 % : d’une aide compensant leur perte de chiffre d’affaires pouvant aller jusqu’à 10 000 € plafonnée à 80 % de la perte enregistrée sur décembre 2020 lorsqu’elle excède 1 500 € ou 100 % de la perte lorsque la perte est inférieure à 1 500 €.

Vous pouvez déposer votre demande jusqu’au 31 mars 2021.

3. Et enfin, bonne nouvelle, le fonds de solidarité est, à ce jour, prolongé jusqu’au 30 juin 2021.

Le formulaire dédié aux pertes de janvier 2021 devrait être mis à disposition d’ici fin février dans votre espace personnel sur impots.gouv.fr. Pour approfondir, l’aide fonds de solidarité détaillée mois par mois.

A noter également :

Une aide exceptionnelle « congés payés » peut être octroyée aux entreprises ayant subi de longues périodes d’inactivité

L’aide doit permettre de faciliter la gestion des congés payés de ces entreprises dont les salariés ont accumulé des droits importants. Concrètement, dans certains cas, l’État peut prendre en charge une partie des congés payés de vos salariés.

Vous pouvez en bénéficier si votre activité principale implique l’accueil du public et que vous avez subi :

- une interdiction d’accueillir du public pendant une durée totale d’au moins 140 jours entre le 1er janvier et le 31 décembre 2020

- Ou une diminution de CA réalisé pendant les périodes où l’état d’urgence sanitaire était déclaré, d’au moins 90 % par rapport à celui réalisé au cours des mêmes périodes en 2019.

L’aide est égale, pour chaque salarié et par jour de congé payé pris, dans la limite de 10 jours, à 70 % de l’indemnité de congés, rapportée à un montant horaire et, limitée à 4,5 fois le taux horaire du SMIC.

Conditions d’accès :

Les congés payés donnant lieu à une prise en charge doivent être pris par vos salariés :

- entre le 1er et le 31 janvier 2021,

- entre le 1er février 2021 et le 7 mars 2021 si vous remplissez les conditions précitées et placez un ou plusieurs salariés en position d’activité partielle sur cette période.

Attention, la demande d’aide « congés payés » doit être réalisée sur le portail web dédié aux demandes d’activité partielle. Votre service social peut vous aider réaliser et sécuriser vos démarches. Consultez-nous !

Vendredi 5 février 2021

Au lendemain de la dernière prise de parole ministérielle, rappelant la nécessité de privilégier le télétravail dès que celui-ci est possible, nous vous proposons un point à date des dernières mesures adoptées en faveur de vos entreprises :

Cotisations sociales des TNS, artisans et professions libérales : pas de prélèvement Urssaf pour les secteurs S1 et S1bis

Il n’y aura pas de prélèvement Urssaf pour les travailleurs indépendants des secteurs S1 et S1 bis (échéances des 5 et 20 février 2021).

- Attention, c’est l’activité principale déclarée qui permettra d’identifier ces cotisants (APE/NAF). Si l’APE/NAF est erroné, il faut contacter l’Urssaf.

- Aucune pénalité ni majoration de retard ne sera appliquée sur ces cotisations reportées. Les modalités de régularisation de ces échéances seront précisées ultérieurement.

Les Urssaf invitent toutefois les travailleurs indépendants qui en ont la possibilité à procéder au paiement de tout ou partie de ses cotisations.

Les travailleurs indépendants bénéficiant d’un délai de paiement sur des dettes antérieures peuvent demander également à en reporter les échéances.

Pour les travailleurs indépendants qui ne relèvent pas des secteurs S1 et S1 bis, le prélèvement automatique des échéances du 5 et 20 février sera réalisé.

Prolongation de l’aide à l’embauche de jeunes de – de 26 ans

- Jusqu’à 4 000 € par an (4 000 = pour un temps plein pour 1 an de présence)

- CDD d’au moins 3 mois ou CDI

- – de 26 ans à la date d’embauche

- Le jeune ne doit pas avoir été embauché au 1er août sur un autre contrat ne donnant pas droit à l’aide (par exemple un CDD an cours au 1er août 2020)

- Délai de 4 mois pour faire la demande d’aide

- Tous les employeurs du secteur privé sont concernés

- Rémunération inférieure ou égale à 2 x le SMIC soit 3110 €

- le poste concerné par l’emploi du jeune ne doit pas avoir fait l’objet d’un licenciement économique en 2020

- L’aide est calculée au trimestre en fonction de la présence (déduction des absences non rémunérées et des périodes d’activité partielle = versement au prorata)

Prolongation des mesures sur les titres restaurant

- Prolongation de la validité des titres 2020 jusqu’au 31 août 2021

- Plafond d’utilisation journalier rehaussé à 38 € pour les dépenses faites auprès des restaurants jusqu’au 31/08/21

- Possibilité d’utiliser les titres restaurant les dimanches et jours fériés dans les restaurants jusqu’au 31/08/21

Mardi 5 janvier 2021

Tout d’abord et avant tout, toutes nos équipes vous souhaitent une belle année 2021, que celle-ci soit autant que possible joyeuse et animée et bien sûr, pleine de beaux projets.

Et maintenant quelques rappels utiles en ce début d’année :

Janvier 2021 : les mesures exceptionnelles de suspension des prélèvements URSSAF des TNS sont prolongées

Attention toutefois, l’absence de prélèvement des cotisations sociales (cf. notre actu du 3 décembre 2020), sera limitée aux entreprises relevant des secteurs S1 et S1 bis. Toutes les autres entreprises seront prélevées à date.

Fonds de solidarité pour décembre : le formulaire de demande d’aide disponible courant janvier

Pour rappel, la demande d’aide s’effectue directement depuis votre espace sur impots.gouv.fr. Vous pouvez bénéficier du fonds de solidarité au titre du mois de décembre si votre entreprise :

- a fait l’objet d’une interdiction d’accueil du public entre le 1er et le 31 décembre 2020,

ou bien :

- a enregistré une perte de chiffre d’affaires d’au moins 50 % sur le mois de décembre 2020.

Retrouvez dans notre article dédié toutes les conditions appliquées et aides proposées selon la situation de votre entreprise, détaillées mois par mois.

Mardi 15 décembre 2020

Mesures sociales, plusieurs dispositifs d’aides renouvelés ou complétés en cette fin d’année

- Prolongation du système actuel d’activité partielle (indemnisation renforcée) pour les secteurs les plus touchés (secteurs protégés S1 et S1bis + commerces fermés) et pour les autres une indemnisation également renforcée mais jusqu’à 85 % (jusqu’au 31 janvier 2021).

- Indemnisation des carences par la sécurité sociale pour les malades atteints du Covid-19.

- Titres restaurants : plafond de 38 € / jour prolongé jusqu’au 30/09/2021 avec utilisation possible les dimanches et report de validité des titres. Le gouvernement a aussi parlé de pouvoir utiliser les titres restaurant pour financer des livraisons et des achats réalisés en click and collect dans les commerces…

Nous compléterons cette communication à la publication des textes de mise en application.

Doublement du plafond des chèques cadeaux pour les chèques versés jusqu’au 31/12/2020

De nouvelles attestations pour vous déplacer vous et vos salariés (couvre-feu)

Jeudi 3 décembre 2020

TNS, pas de prélèvement de cotisations sociales personnelles en décembre (échéances mensuelles du 5 et du 20)

- Pour les artisans et commerçants : dans votre compte sur secu-independant.fr, rédigez un message en choisissant l’objet “vos cotisations”, motif “difficultés – coronavirus” ou fpar téléphone au 3698.

- Pour les professions libérales : dans votre espace en ligne urssaf.fr, rédigez un message via la rubrique « Une formalité déclarative » en choisissant l’objet « Déclarer une situation exceptionnelle » ou par téléphone au 3657.

Mardi 2 décembre 2020

Entreprises obligées à fermeture : des aides possibles pour le paiement des loyers

Le crédit d’impôt pour abandon de loyers

Pour rappel, un dispositif national peut vous permettre de bénéficier d’annulation de loyers. La loi de finances pour 2021 octroie en effet un crédit d’impôt aux propriétaires de locaux commerciaux qui accorderaient des abandons de loyers à leurs locataires en difficulté (entreprises fermées ou particulièrement affectées par les restrictions sanitaires).

Pour votre bailleur, le crédit d’impôt peut représenter jusqu’à 50 % des sommes abandonnées.

Avant toute prise de décision concernant votre loyer, abordez le sujet directement avec votre propriétaire. Un échange à l’amiable est toujours préférable à une absence de paiement non justifiée. Nombreux sont les propriétaires prêts à envisager des arrangements, au minimum, des reports de loyers. Le tout est d’initier le dialogue.

Paiement des loyers, des dispositifs d’indemnités complémentaires par régions

Vous pouvez en plus bénéficier d’aides régionales. A titre d’exemple, la région Haut-de-France propose une aide financière pour prendre en charge jusqu’à 50 % de votre loyer, dans la limite de 500 € (réservée aux commerces fermés administrativement – demande à réaliser impérativement avant le 31 janvier).

Idem à Lille (Fonds rebond).

Renseignez-vous auprès de votre région ou agglomération pour vérifier les dispositifs en place !

Et aussi, les conditions imposées pour bénéficier du fonds de solidarité en décembre

Retrouvez dans notre article dédié l’ensemble des conditions imposées pour bénéficier du soutien du fonds de solidarité et les démarches à suivre pour en faire la demande.

Jeudi 26 novembre 2020

Du nouveau concernant le fonds de solidarité, une aide plus soutenue pour les entreprises obligées à fermeture

- de l’aide défiscalisée mensuelle pouvant atteindre 10 000 €,

- ou d’une indemnisation de 20 % de leur CA mensuel de N-1 avec un plafond de 100 000 € (attention, celle-ci ne serait pas défiscalisée).

Et aussi jusqu’à 333 € /jour d’indemnité complémentaire pour les entreprises fermées, hors couvre-feu, hors secteurs S1 et S1 bis

- situées en zone de couvre-feu,

- appartenant aux secteurs S1 et S1 bis.

Si vous étiez dans cette situation, vous pouvez bénéficier d’une aide complémentaire au titre du 30 et 31 octobre (hors fleuristes exceptionnellement autorisés à rester ouverts malgré le reconfinement et ce, jusqu’au 1er novembre inclus).

Donc si vous avez dû fermer en septembre et/ou octobre, vous pouvez demander une aide égale au montant de votre perte de chiffre d’affaires dans la limite de 333 € par jour d’interdiction d’accueil du public, quel que soit votre secteur d’activité ! Soit pour les 2 jours d’octobre (le 30 et 31) : 333 € X 2 : 666 €.

Lundi 16 novembre 2020

1 000 € d’aide financière versés par l’action sociale Urssaf à solliciter avant le 30 novembre !

Afin de soutenir les professionnels les plus impactés par la crise sanitaire, la commission nationale d’action sanitaire et sociale du conseil de la protection sociale des travailleurs indépendants (CPSTI) propose un nouveau dispositif de soutien financier.

Il s’agit d’une aide financière exceptionnelle de 1 000 € pour les artisans, commerçants ou professions libérales (500 € pour les micro-entrepreneurs).

A noter : l’aide est cumulable avec le fonds de solidarité.

Le site de l’Urssaf précise que seule l’aide versée aux cotisants en difficulté (ACED), versée depuis septembre 2020 peut être un critère d’exclusion.

Vous pouvez en bénéficier si vous :

- étiez affilié avant le 1er janvier 2020,

- êtes à jour de vos cotisations sociales personnelles au 31/12/2019 (ou disposer d’un échéancier),

- avez effectué au moins un versement depuis l’installation (ou avez obtenu au moins 1 000 € de CA en 2019 pour les micros),

- n’avez pas bénéficié d’aide aux cotisants en difficulté (ACED) depuis le mois de septembre 2020 (ou aucune demande en cours),

- n’avez pas fait l’objet d’une procédure de recouvrement forcé.

En micro, vous devez exercer votre activité à titre principal.

Comment bénéficier des 1 000 € de l’aide financière exceptionnelle (AFE) ?

Renseignez le formulaire dédié : demande d’intervention du fonds d’action sociale – Aide financière exceptionnelle Covid-19 AFE COVID).

Avant le 30 novembre 2020 :

- avec votre RIB personnel,

- via le module de messagerie sécurisée sur le site de l’Urssaf : précisez le motif « Déclarer une situation exceptionnelle » et en précisant « action sociale » dans le contenu de votre message d’accompagnement.

Vendredi 13 novembre 2020

Une aide financière de 500 € pour soutenir l’activité des commerçants soumis à fermeture

L’aide pourrait être versée à compter de janvier 2021 à tous les commerces fermés administrativement et aux professionnels du secteur de l’hôtellerie et de la restauration qui engageraient des dépenses pour proposer de la vente à distance.

Par ailleurs le gouvernement prévoit d’apporter parallèlement un soutien aux communes pour que celles-ci aident activement leurs commerçants à trouver les moyens de développer leurs ventes à distance via le développement d’une plateforme locale de e-commerce, de retrait de commandes ou de réservation à distance (voir le plan gouvernemental en détail).

Comment en bénéficier ?

L’aide financière de 500 € sera accordée sur présentation de factures à l’agence de services et de paiement. Elle pourra être versée dès janvier 2021.

Vous souhaitez proposer un dispositif de click and collect ? Suite à un appel à projets, l’agence France Num a dressé une liste de toutes les solutions gratuites ou à tarifs préférentiels pour les petits commerces. Voir aussi : comment faire du click and connect, avec ou sans site e-commerce ?

Mardi 30 novembre 2020

A noter en ce début de semaine, des précisions importantes au sujet des aides prévues en ce reconfinement :

Fonds de solidarité : les précisions du décret d’application du 2/11

Le fonds de solidarité versé en deux volets, est donc dorénavant ouvert aux entreprises de moins de 50 salariés (décret 2020-1328). A noter, il n’y pas de conditions de chiffres d’affaires, ni de bénéfice imposé.

A noter :

- Si votre entreprise est contrôlée par une holding, celle-ci est éligible, à condition que l’effectif cumulé de la ou des filiales et de la holding soit inférieur à 50 salariés.

- Le fonds de solidarité concerne dorénavant également les entreprises ayant débuté leur activité avant le 31 août 2020.

- Si votre entreprise était fermée administrativement en septembre et octobre, vous pourrez bénéficier d’une aide égale à la perte de votre CA, jusqu’à 10 000 € sur un mois pendant la durée de fermeture.

- La liste des secteurs 1 et 1 bis est complétée par le décret du 2 novembre.

Vous pouvez déposer votre demande d’aide au titre du volet 2 jusqu’au 30 novembre 2020 sur votre espace sur le site impots.gouv.fr (initialement, vous aviez jusqu’au 15 octobre).

Bon à savoir, des outils numériques proposés à des tarifs préférentiels ont été listés par le site France Num pour aider les commerçants obligés à fermeture à mettre en œuvre un service de click and collect. Les ventes générées dans ce cadre ne seront pas prises en compte pour le calcul de l’aide du fonds de solidarité.

Récap en image des conditions imposées pour le bénéfice du fonds de solidarité sur octobre et novembre :

Pour rappel, voir notre article dédié au fonds de solidarité pour faire le point de toutes les caractéristiques de l’aide.

Chômage partiel : la demande doit être dûment motivée, sous peine de refus de la Direccte

Nous attirons votre attention sur le maintien de ce dispositif. Les demandes de chômage partiel doivent être extrêmement motivées.

Pour bénéficier du chômage partiel, vous devez expliquer les conséquences directes sur votre activité, la simple mention « coronavirus » n’étant pas suffisante. Une entreprise non concernée par l’obligation de fermeture devra pouvoir invoquer par exemple :

- une baisse d’activité liée à la pandémie (perte de client),

- l’absence de salariés indispensables à la continuité de l’entreprise,

- des difficultés d’approvisionnement liées à la fermeture des fournisseurs,

- une annulation massive de commandes, de missions…

La Direccte examinera le motif de la demande sous 15 jours. Pour les entreprises non concernées par l’obligation de fermeture, il y a donc un risque de refus de prise en charge si elle estime que la motivation n’est pas suffisante.

Report des charges Urssaf : pas de prélèvement de cotisations les 5 et 20 novembre

Nos conseillers et plus largement toutes nos équipes sont avec vous. Prenez soin de vous !

Vendredi 30 octobre 2020

Deux actualisations importantes ce matin pour le maintien de vos activités professionnelles :

Parution du décret listant les activités autorisées ou non

Actualisation du protocole sanitaire à respecter en entreprise

Jeudi 29 octobre 2020

Reconfinement : webconférence experts demain ! Posez vos questions en direct

Le reconfinement tant redouté est donc incessant. Des mesures ont été annoncées par le Président, notamment en faveur des très petites entreprises. Il est encore trop tôt pour vous en livrer le détail mais nos experts feront le point demain en direct, dès 17h pour un décryptage à chaud des annonces gouvernementales apportées ce soir.

Retrouvez Aude, Nathalie et Claude pour leur poser vos questions en direct.

S’inscrire à la webconférence reconfinement

Les aides annoncées à date (mais qui devront être précisées)

- L’activité partielle prolongée.

- Un plan de soutien spécial pour les indépendants, commerçants, TPE et PME avec notamment, la «prise en charge jusqu’à 10 000 € par mois de leurs pertes de chiffre d’affaires».

- Un accompagnement pour les professionnels souhaitant entreprendre des démarches de numérisation favorisant le maintien des activités.

Nous préciserons bien sûr ces mesures dès réception des informations officielles.

A compter du 30/10/2020, l’attestation de déplacement redevient obligatoire pour tous

- L’attestation personnelle de déplacement (courses, RDV médical, sortie à moins de 1Km) à utiliser à chaque déplacement

- L’attestation de déplacement professionnel : c’est une attestation fixe à conserver (il n’ y a pas besoin d’en refaire à chaque déplacement)

- L’attestation de déplacement scolaire : attestation fixe à conserver aussi

A très vite, faites attention à vous !

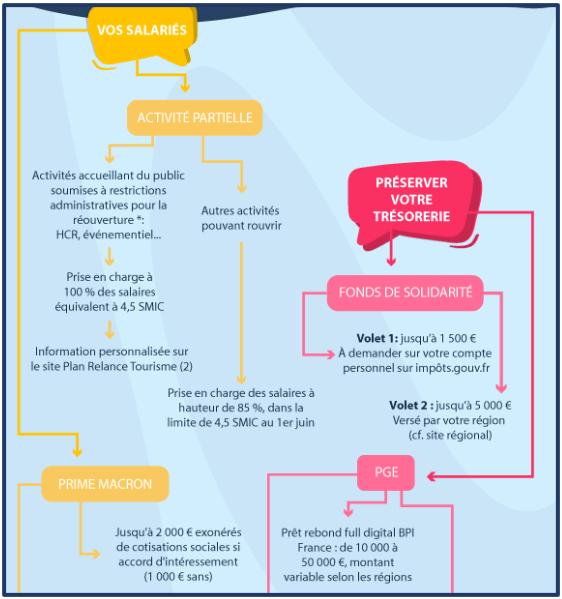

Vendredi 16 octobre 2020

Les aides dont vous pourriez bénéficier :

- Le Prêt Garanti par l’État peut être sollicité jusqu’à la fin de l’année, (jusqu’au 30/06/2021 pour les entreprises qui subissent une fermeture administrative ou un couvre-feu, décret à venir).

- S’agissant des TNS, des mails sont envoyés par les caisses de retraite. Celles-ci vous proposent des démarches à effectuer en ligne pour obtenir des exonérations.

- S’agissant spécifiquement du fonds de solidarité, il restera ouvert pour les entreprises du secteur du tourisme (hôtellerie, restauration, cafés), de l’événementiel, du sport et de la culture jusqu’à la fin de l’année 2020. Son accès sera élargi à des entreprises de plus grande taille, celles qui comptent jusqu’à 20 salariés et jusqu’à 2 millions d’euros de chiffre d’affaires. L’aide pourra être augmentée jusqu’à 10 000 €.

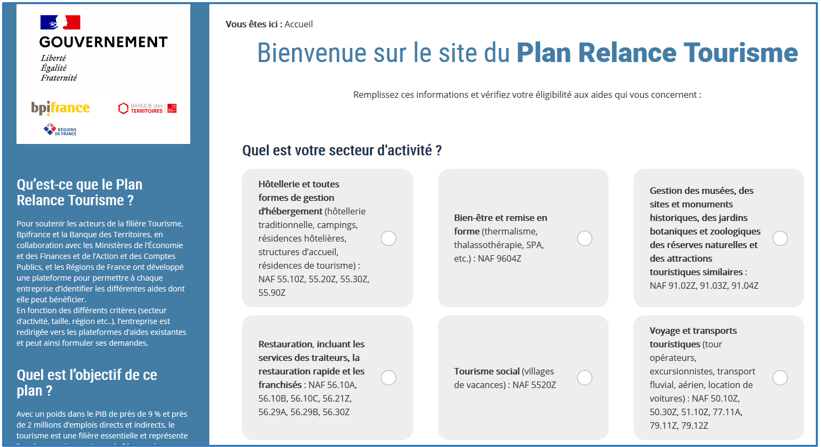

Voir pour le secteur tourisme le site du “plan de relance tourisme” qui recense les aides en fonction du secteur, taille et date de création.

Et aussi, le site du gouvernement, qui recense toutes les aides disponibles. Attention des aides au sont également prévues niveau régional.

A noter, une nouvelle attestation en raison du couvre-feu

Et quelques rappels utiles pour la protection de vos salariés

Jeudi 8 octobre 2020

Retour sur les aides à l’embauche des jeunes : apprentissage ou professionnalisation ?

Vous êtes nombreux à interroger nos services pour être certain d’opérer le bon choix en vous préparant à accueillir un jeune au sein de votre entreprise. Les aides prévues par le gouvernement en faveur des embauches en contrat d’apprentissage ou de professionnalisation sont en effet assez incitatives. Pour vous aider à déterminer le contrat le plus adapté, nous avons souhaité vous proposer un rappel des différences entre ces deux contrats d’alternance.

Et la principale tient au niveau de formation atteint à l’issue d’un contrat d’apprentissage et de professionnalisation (les noms sont très parlants !). Pour rappel :

- Contrat de professionnalisation = formation continue

- Contrat d’apprentissage = formation initiale

En clair, vous recherchez :

- un jeune déjà en partie formé, en capacité de gérer des missions rapidement en autonomie ? => professionnalisation

- un jeune en début de formation, qui pourra en conséquence acquérir vos propres méthodes de travail mais ne sera pas immédiatement opérationnel ? => apprentissage, pour un coût généralement moindre qu’un contrat de professionnalisation.

Selon le contrat choisi, nombre de critères vont différer :

- le calcul du salaire à verser à votre alternant,

- l’organisation et la durée de sa formation,

- l’aide financière octroyée par l’État en cette période économique troublée.

Pour faire le point, retrouvez le détail de chacun de ces critères décryptés par nos experts de la paie : Contrat d’apprentissage ou contrat de professionnalisation ? Comment choisir ?

Merredi 30 septembre 2020

Les évolutions de l’aide solidarité, du chômage partiel et des exonérations de charges sociales (communiqué de Presse du 25/09/2020)

- Fonds de solidarité renforcé :

Pour les entreprises de moins de 20 salariés qui ont un chiffre d’affaires inférieur à 2 millions d’euros, il est prévu une évolution de l’accès du volet 1 du fonds de solidarité.

- pour les entreprises fermées administrativement : le fonds de solidarité prendra en charge la perte de chiffre d’affaires par rapport à l’an dernier jusqu’à 10 000 euros sur un mois pendant la durée de fermeture (contre 1 500 euros jusqu’à présent).

- pour les entreprises des secteurs du tourisme, HCR, culture, événementiel et sport des secteurs S1 et S1bis, notamment les bars devant fermer à 22h00 et les activités impactées par l’abaissement de la jauge à 1 000 personnes pour les rassemblements, et qui justifient d’une perte de chiffre d’affaires supérieure à 80 %, le fonds de solidarité prendra en charge la perte de chiffre d’affaires jusqu’à 10 000 euros dans la limite de 60 % du chiffre d’affaires.

- les autres entreprises bénéficiant du plan tourisme, HCR, culture, événementiel et sport des secteurs S1 et S1bis, auront toujours accès au volet 1 du fonds de solidarité, dans sa forme actuelle, soit 1 500 euros par mois, dès lors qu’elles justifient d’une perte de 50 % de chiffre d’affaires.

- L’activité partielle prolongée :

- L’exonération de charges sociales

Les TPE-PME fermées administrativement et les entreprises faisant l’objet d’une restriction d’horaire qui ont une perte de chiffre d’affaires supérieure à 50 % pourront bénéficier d’une exonération des cotisations sociales pendant la période de fermeture ou de restriction (en attendant que la mesure entre en vigueur, les entreprises pourront faire la demande d’un report, pendant la période concernée). Pour les TPE-PME qui ne font pas directement l’objet d’une restriction d’ouverture, mais qui ont perdu 50 % de chiffre d’affaires, il sera possible de solliciter, au cas par cas, une remise de cotisations dues pendant la période de fermeture des entreprises concernées.

A ce jour, ces annonces doivent être précisées. Nous actualiserons le fil dès parution des décrets de mise en application clarifiant les conditions de versement.

Vendredi 25 septembre 2020

En soutien à la trésorerie des entreprises, le Gouvernement a également allégé la charge qui pèse sur les entreprises au titre de la Cotisation Foncière des Entreprises (CFE). Sont concernées par ces mesures, les entreprises les plus touchées par la crise, appartenant aux secteurs de l’hôtellerie, de la restauration, du tourisme et de l’événementiel.

Report intégral du paiement de la CFE au 15 décembre 2020

- Acompte de juin : un report sans pénalité leur est automatiquement accordé concernant l’acompte de CFE dû au 15 juin jusqu’au 15 décembre, date de paiement du solde de CFE.

- Mensualisation : vous avez la possibilité de suspendre vos mensualités jusqu’au 15 décembre, sans pénalité.

A noter, toujours pour les entreprises de l’hôtellerie, de la la restauration, du tourisme et de l’événementiel, le projet de loi de finances rectificatives pour 2020 accorde aux communes et les EPCI la possibilité de voter un dégrèvement des 2/3 de la CFE due au titre de 2020 par les établissements situés sur leur territoire.

Mardi 15 septembre 2020

L’activité partielle de longue durée : détails et conditions

La mise en place de l’activité partielle longue durée (APLG) vous permet en cas d’arrêt durable de votre activité de diminuer l’horaire de travail de vos salariés en touchant une allocation pour chaque heure non travaillée. Ce dispositif est soumis à une double condition :

- des engagements en matière de maintien dans l’emploi,

- la signature d’un accord collectif.

La réduction de l’horaire de travail est limitée à :

- 40 % de l’horaire légal par salarié, sur la durée totale de l’accord.

- 24 mois, consécutifs ou non, sur une période de 36 mois consécutifs.

Pour une indemnité versée au salarié de 70 % de sa rémunération brute servant d’assiette de l’indemnité de congés payés dans la limite de 4,5 Smic.

Pour approfondir, consultez l’article de notre filiale Paie RH dédié à la mise en place de l’APLG (conditions, procédures, détails de l’accord…).

Lundi 14 septembre 2020

Inscrites dans la 3e loi de finances rectificatives, un certain nombre d’exonérations de charges sociales et d’aides peuvent être appliquées rapidement. A suivre notre récap des conditions appliquées. A noter :

1. Exonération des charges patronales URSSAF/MSA

Employeurs concernés :

- Entreprises de – de 250 salariés selon l’activité principale : soit entreprises avec fermeture administrative (liste 1), soit entreprises secteurs connexes avec perte de CA (liste 2). Cf. listes des activités éligibles – sous réserve d’une perte de CA de 80% sur la période ou 30% de l’exercice 2019).

- Entreprises de – de 10 salariés dont l’activité principale relève d’autres secteurs et qui impliquent un accueil du public (exemple : salons de coiffure)

Salariés concernés : salariés assujettis au régime d’assurance chômage (mandataires donc exclus) + apprentis, sans plafonds de rémunération

Périodes exonérées :

- Secteurs les + touchés (interdictions ou restrictions administratives) = 4 mois soit du 1er février au 31 mai 2020

- Autres secteurs = 3 mois soit du 1er février au 30 avril 2020

- Cas particuliers = évènementiel type salle de spectacle, de concerts, discothèques… à priori discussion en cours pour un bénéfice de l’exonération de charges jusqu’au dernier jour du mois d’interdiction (septembre / octobre 2020 ?)